创新药获批未必就能带来丰厚回报,研发申报需理性,目前药品申报的现状,已不仅是仿制药低水平重复,新药高水平重复现象也已呈现交错态势。当下业内认同的高水平研发领域中,分子化药领域的替尼类、糖尿病用药DPP-4抑制剂、抗感染类以及生物类似物的一些品种,已经有十余个乃至数十个类似新药正在开展临床研究。

目前药品申报的现状,已不仅是仿制药低水平重复,新药高水平重复现象也已呈现交错态势。

“高水平重复”,当笔者第一时间听到这个词语,一度怀疑是否口误。可仔细一想,目前的审评积压确实并非仅存在于部分“低水平”的仿制药和3.1类药方面。随着国家新药创制政策的逐步落地和社会、企业对新药研发的日益重视,部分领域的研究和新药申报也出现了扎堆情况。

传统观念认为,创新药研发难度大,企业开发积极性低,国家对这类高水平药物研发应该鼓励。然而,尽管近年来创新药研发从数量上看已经大幅提升,但具有较高水平的创新药却非常有限,且分布严重不均,新药集中于几个类别。包括新分子化药领域类的替尼类、DPP-4抑制剂、抗感染类以及生物类似物的一些品种,目前已经有十余个乃至数十个类似新药正在开展临床研究。

此外,其中不少新药针对的患者群分布较窄,即便这些品种未来都能获批,其市场前景未必优于部分三类药乃至仿制药。厂家往往看到创新药在包括定价、招标等政策上都较仿制药有一定优势,但创新药的研发投入同样远高于仿制药,加之市场准入方面创新药相较于仿制药存在更多和更高门槛,因此创新药的获批并非一定就能带来丰厚的市场回报。

不久前有报道称,数据证明近几年在中国上市的创新药绝大部分销售额甚至不足1亿元。更不用说,扎堆的同质化“高水平新药”将大量占据国内制药企业本就不丰的研发资金,还将对社会、对国家造成巨大的研发浪费。

1 蛋白激酶抑制剂类小分子抗肿瘤靶向药(“替尼爆炸”):热门中的热门

肿瘤治疗无疑是医学界研究的重中之重,因此毫无意外抗肿瘤用药必然是新药研发的“皇冠”。在精准医疗的大背景下,以靶向治疗和免疫治疗为代表的新型抗肿瘤药物研究非常活跃,涉及的靶点层出不穷。其中,蛋白激酶抑制剂类小分子抗肿瘤靶向药物(TKI)研究最为成熟。

在全球市场上,以伊马替尼、厄洛替尼等为代表的十余个TKI类药物年销售额已经超过或接近10亿美元,成为或即将成为重磅炸弹级别品种。

在国内,目前获批的TKI类药物共11个,包括伊马替尼、尼洛替尼、吉非替尼、厄洛替尼、舒尼替尼、索拉非尼、达沙替尼、阿昔替尼、克唑替尼9个跨国企业的品种,以及国内自主研发上市的埃克替尼和阿帕替尼。

根据药学会样本医院数据库的数据,2014年TKI类药物在样本医院的销售额已增至16.79亿元,增速达到17.17%,明显超过传统抗肿瘤用药。随着新产品的陆续获批上市以及支付能力的提高,TKI类药物无疑将拥有更多机会。

在中国,考虑到研发投入和技术水平的差距,许多国内制药企业对抗肿瘤创新药都不约而同地选择了蛋白激酶抑制剂。由于这类药物普遍被命名为“某某替尼”,业内将此现象称为“替尼爆炸”。

趋势点睛

根据最新的CDE数据,目前CFDA受理的1.1类替尼类的受理号就达到136条。按照每个新药1个原料药申报+2个剂型规格申报来计算,目前仅国家局受理的原创替尼药物就接近50个。

而根据各大制药企业年报等披露数据,这些企业还储备了大量正在临床前研究的替尼类药物,考虑到替尼类药物较为成熟,新药上市的机会相对较大,因此未来有可能仅是自主研发上市的TKI类药物就将超过50个。还有大量伊马替尼、吉非替尼等仿制药,竞争将非常激烈。

以伊马替尼为例。该药主要针对慢粒(其实还可用于胃间质瘤等几种恶性肿瘤的特定患者),国内目标人群仅有数万人。考虑到购买力的水平,可能只有数千人能使用格列卫,但这也给格列卫带来了近10亿元的年销售额。生产厂家的增多无疑将大幅降低治疗费用、增加患者群,但即便全部患者都能接受伊马替尼治疗,平均每个仿制药掌握的患者数也仅有数百人。

更需要指出的是,国外针对伊马替尼耐药开发了达沙替尼和尼洛替尼等品种,目前国内也有多个针对伊马替尼耐药的在研TKI类新药。考虑到伊马替尼耐药本来就不是一个大样本量事件,这类药物的市场更难言乐观。

也许有人又会问,为何国外依然有大量的在研TKI类药物,他们不是重复开发吗?实际上,TKI类药物是一大类药物的合称。一些业内人士误以为蛋白激酶抑制剂也就是替尼类药物,与地平类、沙坦类相似。

其实,目前发现的蛋白激酶就达数百种,已经有一些研究基础的就达数十个,国内的研究重点是局限在目前已经较为成熟且上市品种不少的Bcr-Abl、VEGF、HER2和EGF等方向,而在西方则包括有多个已上市或处于后期研究阶段品种的FGF、c-Met、ALK、CDK4/6、Aurora、PARP、Bcl-2、PI3K、B-Raf。

因此,就替尼类药物而言,重复申报主要涉及那些成熟靶点的药物,这些药物除非在临床上相比于更早上市的同类药物有足够明显的优势,否则必然不会被市场认可。这也提示,国内企业可以尝试寻找那些非热门靶点替尼类药物的新药研发机会。

2 DPP-4抑制剂和GLP-1激动剂:缺乏差异化

根据IMS的数据,目前糖尿病药物市场已经成为仅次于抗肿瘤用药的第二大治疗领域。2014年,全球糖尿病用药市场规模达到636亿美元,同比大幅增长18.0%。

市场高速发展的因素首先是肥胖症等的增加,将使得全球2型糖尿病患者数量大幅增长。另一方面,新型的糖尿病治疗用药陆续成为主流用药,带来更好疗效同时也推高了治疗费用。2014年全球最畅销的糖尿病用药中包括捷诺维(Januvia)、诺和力(Victoza)和捷诺达(Janumet)都属于以上情况。

从在研药物类型来看,新型糖尿病治疗药物在研品种最多的为GLP-1激动剂和DPP-4抑制剂,目前处于临床研究阶段的两类药物占糖尿病在研药物的35%。

DPP-4和GLP-1作用机理比较接近,都是针对胰高血糖素样肽-1(GLP-1)靶点。不过,GLP-1激动剂通过注射直接提升体内GLP-1浓度,而DPP-4抑制剂则通过口服阻碍DPP-4酶减少其对GLP-1的分解。

目前全球获批的GLP-1激动剂包括艾塞那肽、利拉鲁肽、阿必鲁肽和dulaglutide;DPP-4抑制剂则获批更多,不包括复方制剂,获批的DPP-4新分子实体达7种。在西方国家,GLP-1类药物已成为糖尿病用药市场高速增长的主要助推器。

不过在中国,尽管这两类新药增长同样迅速,但目前市场规模还较为有限,在糖尿病用药市场所占份额仅3%,预计未来较长一段时间内,两类药物在中国还会保持较快的增长速度,但不太容易撼动目前新型胰岛素、阿卡波糖和二甲双胍的一线用药地位。

趋势点睛

相对而言,DPP-4类药物从开发难度和患者依从性方面,都在一定程度上优于多肽类注射给药的GLP-1激动剂,因此DPP-4类药物研发非常活跃。

汤森路透数据显示,目前全球有120余个已获批或在研的DPP-4抑制剂。其中,中国是仅次于美日最为关注DPP-4类药物研究的国家,在研药物超过20种,不过除了恒瑞的瑞格列汀目前已完成临床研究,其余药物普遍还处于早期研究阶段。从已上市和在研的DPP4类药物来看,多数品种并无明显差异,不少品种存在同质化问题。

DPP-4抑制剂的安全性问题备受关注,包括过敏、肾功能影响、心血管安全性乃至胰腺问题都被质疑,这些问题会困扰该类药品的推广。沙格列汀等药物已被要求或建议增加了一系列安全性研究,虽然大部分研究支持试验药物的安全性,但新上市的DPP-4类药物与试验药物并不相同,要获得临床认同依然需要在安全性研究上投入巨大。

与此同时,以SGLT-2类药物为代表的新一代降糖药陆续上市,也将挤占本就不太大的此类市场。

3 抗感染药物:限抗令的背后

2015年最成功的药物无疑是抗感染药物索非布韦及其复方制剂。回顾近十余年的全球新药研发,我们发现21世纪的前10年,全球获批的抗感染药物仅10余个,业内一度认为除了艾滋病,其他感染疾病在欧美发达国家已经不是重要问题。不过,近3年抗感染新药的批准速度大幅加快,每年获批的抗感染用药数量都超过了10种。2015年,美国出台“抗超级细菌”计划,在未来五年将大力加强针对耐药病原菌药物的研发,业内有人认为“抗感染药物”新的春天到来了。

根据汤森路透的数据,全球目前正在临床研究的抗感染用药总数近700种,从数量上看仅次于抗肿瘤用药。从市场表现来看,抗感染用药的市场规模仅次于抗肿瘤和糖尿病用药,位居第三位。

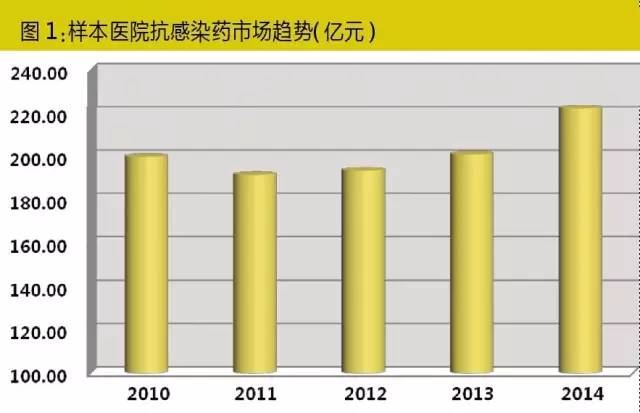

国内市场尽管受到限抗令的影响,但从样本医院数据库来看,抗感染用药市场规模依然位居首位。尤其是2014年,抗感染用药出现了较快增长,一扫多年的颓势。其中,头孢类、抗真菌类和抗肝炎病毒类有较快速度的增长,这一方面主要来源于新一代肝病和真菌感染治疗药物上市带来的市场增量,另一部分则是限抗多年市场的恢复性增长反应。

趋势点睛

目前国内抗感染用药的使用尤其是在基层医疗机构仍需进一步规范,抗生素耐药问题依然非常严重,抗感染药中最主要的抗生素类的限制还会继续加强,故抗感染药的未来难言乐观。

或许因为中国一直是抗生素大国,中国的抗感染药物研发依然非常活跃,在研新药在数量上同样仅次于抗肿瘤用药。

2011年以来,国内申报的抗感染一类原创新药总数超过20个,如安妥沙星、依米他韦、赛拉瑞韦、左奥硝唑酯二钠、头孢妥仑、硝唑喹啉、百纳培南、MRX-1、左精那沙星、ASC08等,这其中不少品种都属于研发热点领域,已有不少品种获批或即将获批。但是,在抗生素管理日益严格的大背景下,这些品种的未来市场不能轻言乐观。

4生物仿制药:需要降温

生物仿制药虽然不属于原创新药,但其开发难度相较于新药并不简单。在中国,开发一个生物仿制药的时间和费用都不低于新药。

在全球和中国市场,以安维汀、美罗华、赫赛汀、爱必妥、来得时、恩利、修美乐和类克为代表的生物药物市场规模巨大,使得有志于生物仿制药的制药企业都将目光聚焦在这些品种上。

随着生物仿制药法规的逐步完善,生物仿制药的开发难度有望降低,政策层面上各国也希望通过合格的生物仿制药替换原研药,并在一定程度上降低高昂的生物药治疗开支。

趋势点睛

在中国,或许依然是企业太多的问题,一旦出现热点往往会一哄而上。根据CDE的数据,据不完全统计,目前在研的爱必妥的生物类似物重组抗EGFR人鼠嵌合单克隆抗体注射液(西妥昔单抗注射液)有8个,美罗华的生物类似物有8个,赫赛汀的生物类似物有10个,来得时和安维汀的类似物不少于10个;国内申报的恩利、修美乐及类克的生物类似物则更多,合计超过40种。此外,还有不少药企的类似生物仿制药正在开展临床前研究,也将陆续加入生物仿制药的洪流中。

被仿制品种无疑市场容量巨大,但其中不少品种实际目标人群并不多,生物仿制药的上市虽然会在一定程度上降低患者治疗费用,但如此多的进入者,真的都能分到一杯羹吗?

还需要指出的是,生物仿制药不同于化药仿制药。由于生物药品的特殊性,不可能仿制出完全相同的产品,包括产品物理化学性质、质量标准、培养基、发酵工艺等的细微差别,都可能导致生物仿制药与原研药千差万别。此外,既然不是同一药物,仿制药能否使用原研药的通用名也争议颇大。对于医患来说,用重组抗TNFα全人源单克隆抗体注射液替代阿达木单抗,或用重组抗CD20人鼠嵌合单克隆抗体注射液替换利妥昔单抗,绝非想象中简单。生物仿制药如不能顺利替换原研药,则会严重影响产品后期的市场推广。